未分類

WizBiz Note様の記事を監修しました

この度、WizBiz Note様の記事「不動産担保ローンのおすすめランキング20選!審査は甘い?法人・個人事業主向けローン比較」の監修を行ないました。

不動産という“リアルな担保”を活かして、法人や個人事業主が資金を調達しやすくなる──そんな不動産担保ローンを、銀行系からノンバンクまで20社厳選し、金利・審査・使い勝手まで徹底比較したガイド。【不動産担保ローンの選び方】を知りたい人に最適な記事となっております。

よろしければ、ぜひご覧ください。

記事はこちら↓↓↓

不動産担保ローンのおすすめランキング20選!審査は甘い?法人・個人事業主向けローン比較

その売上は利益を生んでいるか?「損益分岐点」分析で見える会社の未来

「売上は順調に伸びているのに、なぜか手元にお金が残らない…」

「今月は目標を達成したのに、赤字だった…」

このような悩みを抱える経営者は少なくありません。

その原因は、売上という「表面的な数字」だけを見て、経営の重要な羅針盤である「損益分岐点」を正しく把握できていないことにあります。

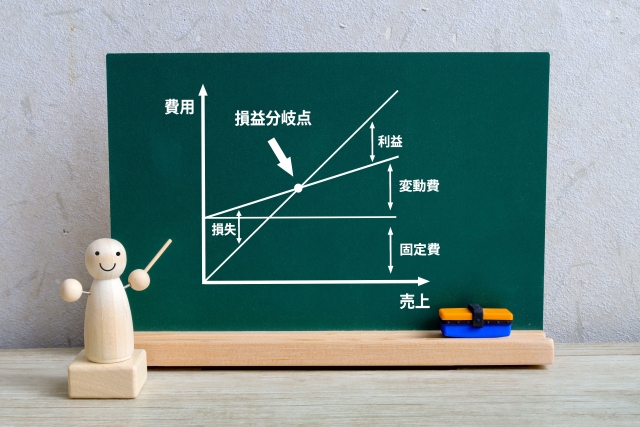

損益分岐点とは、売上と費用がちょうど同じになり、利益も損失もゼロになる売上高のことです。

この数字を知ることで、「あといくら売り上げれば赤字にならないか」「いくらコストを削減すれば利益が〇万円増えるか」が明確になり、会社の未来を数字で語れるようになります。

この記事では、損益分岐点の基本的な考え方から、具体的な経営指標の改善法、そして税理士がどのように企業の利益体質改善に貢献できるかを解説します。

1. 損益分岐点を正しく把握する3つの概念

損益分岐点を理解するには、「固定費」「変動費」「貢献利益」という3つの概念を把握することが不可欠です。

① 固定費

売上の増減に関わらず、常に一定で発生する費用です。

具体例: 家賃、地代、人件費(固定給)、減価償却費、リース料、広告宣伝費など

② 変動費

売上の増減に比例して、変動する費用です。

具体例: 材料費、仕入原価、外注費、販売手数料、運送費など

③ 貢献利益

売上から変動費を差し引いた利益のことで、固定費をどれだけ賄えるかを示す指標です。

計算式: 貢献利益 = 売上高 – 変動費

※上記の計算で出した数字は、あなたの固定費を賄えていますか?

これらの概念から、損益分岐点は以下の計算式で求められます。

損益分岐点売上高 = 固定費 ÷ (1 – 変動費率)

※変動費率は「変動費 ÷ 売上高」で算出されます。

2. 損益分岐点分析がもたらす「数字」で見る経営改善

損益分岐点分析は、単に「いくら売れば黒字になるか」を把握するだけではありません。

この分析は、キャッシュフロー、利益率、経費の費用対効果といった、経営に直結する重要な指標を劇的に改善する力を持っています。

① 利益率の向上:売上目標達成への確信

損益分岐点売上高と実際の売上高を比較することで、自社の収益構造を明確に理解できます。

損益分岐点が月商200万円のラーメン屋の場合、月商250万円であれば50万円が直接利益に繋がります。

しかし、もしこの数字を把握していなければ、「250万円売れたから大丈夫だろう」と安心し、さらに無駄な経費を計上してしまい、せっかくの利益を食いつぶしてしまうかもしれません。

損益分岐点分析は、「あと〇万円売れば、利益が〇万円増える」という明確な根拠を与え、利益目標達成への確信をもたらします。

② キャッシュフローの改善:手元に残るお金を増やす

損益分岐点を把握することで、キャッシュフローを改善する具体的な戦略を立てられます。

例えば、損益分岐点を下げるために、固定費(例:家賃交渉)や変動費(例:仕入れ先の見直し)を削減できれば、同じ売上でも手元に残るお金が増えます。

これは、将来の設備投資や運転資金に回せるキャッシュが増えることを意味し、会社の財務基盤を強くします。

③ 経費の費用対効果を厳しく評価する

「広告宣伝費に毎月10万円使っているが、本当に効果があるのか?」 このような疑問も、損益分岐点分析を応用すれば明確になります。

具体例

ラーメン屋がチラシ広告に10万円かけた場合を考えてみましょう。

固定費の増加: チラシ広告費の10万円は固定費として加算されます。

新たな損益分岐点: 損益分岐点売上高は、この10万円を賄うために増えてしまいます。

費用対効果の判断: このチラシによって、新たな損益分岐点を上回る売上増(例えば、10万円以上の貢献利益)が得られなければ、その広告は費用対効果が低いと判断できます。

また、レストランがキャンペーンとして割引クーポンを配布した場合、割引分は客単価が下がるため、変動費率が上昇します。これも損益分岐点を引き上げる要因です。

損益分岐点分析を用いることで、割引キャンペーンがもたらす売上増とコスト増を比較し、利益に貢献しているかを数字で正確に判断できます。

3. 損益分岐点分析が未来の経営に役立つ理由

損益分岐点分析は、現状の把握だけでなく、未来に向けた経営戦略を立てる上でも強力な武器となります。

① 新規事業・新商品の判断基準になる

新しい事業や商品を始める際、その損益分岐点を事前に計算することで、「どれだけの売上が必要か」「どれだけのコストがかかるか」を客観的に判断できます。

これにより、無謀な投資を防ぎ、成功確率を高められます。

② 目標設定とコスト削減の指針になる

「来期は100万円の利益を出したい」という目標を立てた場合、損益分岐点分析から逆算することで、「そのためには売上をあと〇万円増やすか」「固定費を〇万円減らすか」といった具体的な行動計画を立てられます。

この分析は、単に「コストを減らそう」という漠然とした号令ではなく、「このコストを削減すれば、これだけの利益に繋がる」という明確な根拠を与え、現場の意識改革を促します。

③ 銀行融資や投資家への説明資料になる

損益分岐点分析は、外部のステークホルダーに対しても、事業の健全性をアピールする上で有効です。

資金調達の際、事業計画書に損益分岐点を明記することで、「経営者は自社のコスト構造をよく理解しており、具体的な利益計画を持っている」という信頼感を与えることができます。

まとめ:損益分岐点を把握して、強い会社へ

会社の経営において、「なんとなく忙しい」「なんとなく売上を追う」という状態は、非常に危険です。

損益分岐点を正しく把握することは、会社の現状を客観的に評価し、将来に向けた具体的な戦略を立てるための第一歩です。

損益分岐点分析を通じて、会社のコスト構造を見直し、無駄をなくし、キャッシュフローと利益率が残りやすい「強い会社」に変えていきましょう。

StorePro様の記事を監修しました

この度、StoreProの様の記事「この度、(サイト名や会社名)の記事「クラウドPOSレジとは?おすすめ10選を比較!【メリットや費用相場も解説】」の監修を行ないました。

小売り・飲食店・美容院など日頃の現金を扱う業種において、日ごろの売上管理はとても大変な作業となります。そこで、業務改善を図るのであれば、クラウドPOSレジの導入。

しかし、どのクラウドPOSレジを導入すれば迷われる方も多いかと思います。今回の記事では、数多くあるクラウドPOSレジの中から10選し、様々な視点から比較しています。

よろしければ、ぜひご覧ください。

記事はこちら↓↓↓

クラウドPOSレジとは?おすすめ10選を比較!【メリットや費用相場も解説】

商工会議所のメリット10選!個人事業主・中小企業こそ活用すべき理由を解説

簡易キャッシュフローで会社の資金繰りを改善!経営者が知るべき計算と活用法

「利益は出ているのに、なぜか手元にお金が残らない」と感じていませんか?その原因は、会計上の利益と現金のズレにあり、会社の本当の儲けは「簡易キャッシュフロー」で把握できます。本記事では、損益計算書だけでできる簡単な計算方法から、資金繰り改善や融資に活かす具体的な方法までを解説します。この記事を読めば、会社の資金創出力を正しく理解し、迅速で的確な経営判断を下すための知識が身につきます。

簡易キャッシュフローとは?会社の本当の儲けを示す重要指標

会社の経営状況を判断する際、多くの経営者がまず注目するのは損益計算書(PL)に記載される「利益」でしょう。しかし、利益が出ていれば会社の資金繰りが安泰かというと、必ずしもそうではありません。会計上の利益と、実際に会社の手元に残る現金(キャッシュ)にはズレが生じることがあり、このズレが「黒字倒産」といった深刻な事態を引き起こす原因にもなります。

そこで重要になるのが「簡易キャッシュフロー」です。簡易キャッシュフローとは、その会社が事業活動を通じてどれだけの現金を実際に生み出したかを示す指標であり、「会社の本当の儲け」とも言えます。損益計算書の数値を基に簡単な計算で算出できるため、キャッシュフロー計算書の作成義務がない中小企業の経営者にとって、自社の資金創出力や支払い能力を把握するための強力なツールとなります。

この指標を正しく理解し活用することで、どんぶり勘定から脱却し、データに基づいた的確な経営判断を下すことが可能になります。

利益とキャッシュの違いを理解する重要性

会計の世界では、「利益」と「キャッシュ」は明確に区別されます。この違いを理解することが、健全な資金繰りの第一歩です。利益は、一定期間の収益から費用を差し引いた「儲け」ですが、これにはまだ入金されていない売上(売掛金)や、現金の支出を伴わない費用(減価償却費)などが含まれています。

例えば、1,000万円の商品が掛取引で売れた場合、損益計算書には1,000万円の売上が計上され利益が増えますが、入金が翌月であればその時点での手元現金は1円も増えていません。逆に、多額の設備投資を行うと、減価償却費として費用計上されるのは数年にわたりますが、購入時点では多額の現金が一度に流出します。

このように、損益計算書上で利益が出ていても、手元の現金が不足して仕入代金や借入金の返済ができなくなる状態が「黒字倒産」です。帳簿上は黒字でも、会社が存続できなくなるという最悪の事態を避けるためにも、利益とキャッシュの違いを常に意識しておく必要があります。

| 項目 | 利益(損益計算書上の扱い) | キャッシュ(現金の動き) |

|---|---|---|

| 売掛金・受取手形 | 売上として計上され、利益を増やす要因になる。 | 回収されるまで現金は増えない。 |

| 在庫(棚卸資産) | 売れるまでは費用にならず、利益に影響しない。 | 仕入れ時に現金が減少する。 |

| 減価償却費 | 費用として計上され、利益を減らす要因になる。 | 現金の支出は伴わない。 |

| 借入金の返済 | 元本返済部分は費用にならず、利益に影響しない(利息は費用)。 | 元本と利息の合計額の現金が減少する。 |

簡易キャッシュフローとキャッシュフロー計算書の関係

簡易キャッシュフローは、その名の通り、正式な財務諸表である「キャッシュフロー計算書(CF)」を簡略化したものです。キャッシュフロー計算書は、会社の現金の増減を「営業活動」「投資活動」「財務活動」の3つの区分で詳細に示した計算書です。金融商品取引法により、上場企業には作成と開示が義務付けられています。

しかし、多くの中小企業ではキャッシュフロー計算書の作成は義務付けられていません。そのため、損益計算書さえあれば手軽に計算できる簡易キャッシュフローが、自社のキャッシュ創出力を測るための実用的な代替指標として広く活用されています。

正式なキャッシュフロー計算書が会社の健康状態を精密に検査する「人間ドック」だとすれば、簡易キャッシュフローは日々の健康状態を手軽にチェックする「体温計」のようなものと考えると分かりやすいでしょう。

営業キャッシュフローとの違い

キャッシュフロー計算書の中でも、会社が本業でどれだけ現金を稼いだかを示す「営業活動によるキャッシュフロー(営業キャッシュフロー)」は特に重要視されます。簡易キャッシュフローは、この営業キャッシュフローの近似値として用いられることが多く、非常に近い概念です。

ただし、両者は完全に一致するわけではありません。最も大きな違いは、売掛金や在庫、買掛金といった「運転資金」の増減を考慮するかどうかです。営業キャッシュフローはこれらの増減を調整して算出するため、より正確に本業でのキャッシュの動きを反映します。一方、簡易キャッシュフローはこれらの項目を計算に含めないため、あくまで概算値となります。

急成長中で売掛金や在庫が急増している企業などでは、簡易キャッシュフローと営業キャッシュフローの間に大きな乖離が生まれる可能性もあるため、その特性を理解した上で活用することが重要です。

| 項目 | 簡易キャッシュフロー | 営業キャッシュフロー |

|---|---|---|

| 目的 | 本業によるキャッシュ創出力の概算を迅速に把握する。 | 本業によるキャッシュ創出力を正確に把握する。 |

| 計算の基 | 主に損益計算書 | 損益計算書、貸借対照表 |

| 運転資金の増減 | 考慮しない。 | 考慮する(売上債権、棚卸資産、仕入債務など)。 |

| 特徴 | 計算が簡単で、手軽に利用できる。 | 計算が複雑だが、より実態に近い数値を把握できる。 |

より詳しいキャッシュフローの考え方については、中小企業庁が公開している資料も参考になります。

参考:中小企業庁「中小企業の財務指標」

経営者が知るべき簡易キャッシュフローの計算方法

簡易キャッシュフローは、その名の通り簡単な計算で求められるのが大きな魅力です。複雑な会計知識がなくても、会社の「損益計算書(P/L)」さえ手元にあれば、誰でもすぐに算出できます。この章では、具体的な計算式から、計算に必要な項目の見つけ方、そしてシミュレーションまでを分かりやすく解説します。

簡易キャッシュフローの基本的な計算式

簡易キャッシュフローを求める計算式は非常にシンプルです。基本的には、次の式で算出します。

簡易キャッシュフロー = 税引後当期純利益 + 減価償却費

なぜこの式で会社のキャッシュ創出力がわかるのでしょうか。ポイントは「減価償却費」にあります。減価償却費は、会計上は費用として計上されますが、実際には会社から現金が出ていかない「非資金費用」です。そのため、税金を支払った後の最終的な利益である「税引後当期純利益」に、この「減価償却費」を足し戻すことで、より会社の手元に実際に残るキャッシュに近い金額を把握することができるのです。

計算に必要な項目は損益計算書から見つける

計算に必要な「税引後当期純利益」と「減価償却費」は、どちらも決算書の一つである「損益計算書」に記載されています。損益計算書を確認し、該当する数字を見つけ出しましょう。

| 勘定科目 | 金額 | 簡易キャッシュフロー計算での使用 |

|---|---|---|

| 売上高 | 100,000千円 | – |

| 売上原価 | 60,000千円 | – |

| 売上総利益 | 40,000千円 | – |

| 販売費及び一般管理費(販管費) | 25,000千円 | ↓この内訳に注目 |

| (内訳:減価償却費) | (5,000千円) | 使用する |

| 営業利益 | 15,000千円 | – |

| 営業外損益 | △1,000千円 | – |

| 経常利益 | 14,000千円 | – |

| 特別損益 | △2,000千円 | – |

| 税引前当期純利益 | 12,000千円 | – |

| 法人税等 | 3,600千円 | – |

| 税引後当期純利益 | 8,400千円 | 使用する |

※減価償却費は、製造原価報告書に記載されている場合もあります。自社の会計処理方法を確認してください。

税引後当期純利益とは

税引後当期純利益とは、企業が一年間の事業活動で得たすべての収益から、すべての費用と法人税などの税金を差し引いた後に残る、最終的な利益のことです。「当期純利益」や「最終利益」とも呼ばれ、損益計算書の一番下に記載されています。これは、株主への配当の原資となったり、将来の成長のための内部留保となったりする、会社の純粋な儲けを示す指標です。

減価償却費とは

減価償却費とは、建物、機械、車両運搬具、PCといった高額な固定資産の取得費用を、一度に費用計上するのではなく、その資産が使用できる期間(法定耐用年数)にわたって分割して費用として計上するための会計処理です。

例えば、300万円の社用車を現金で購入した場合、購入した年に300万円の現金が会社から出ていきます。しかし、会計上は法定耐用年数(普通自動車なら6年)にわたって、毎年50万円ずつを「減価償却費」として費用計上します。この会計処理上の「費用」である減価償却費は、計上する年には現金の支出を伴いません。この「実際のお金の動き」と「会計上の費用」のズレを補正するために、簡易キャッシュフローの計算では減価償却費を利益に足し戻すのです。

法定耐用年数については、国税庁のウェブサイトで確認できます。

【国税庁】No.5400 減価償却のあらまし

具体例でシミュレーションする簡易キャッシュフローの計算

それでは、具体的な数値を使って簡易キャッシュフローを計算してみましょう。ある企業の損益計算書が以下の通りだったとします。

- 税引後当期純利益:1,000万円

- 減価償却費:800万円

この場合の簡易キャッシュフローは、以下のようになります。

計算式:

簡易キャッシュフロー = 1,000万円(税引後当期純利益) + 800万円(減価償却費) = 1,800万円

この結果から何がわかるでしょうか。この会社は、会計上の最終利益は1,000万円ですが、実際には1年間で約1,800万円のキャッシュを生み出す力があると推測できます。このように、当期純利益が同じ会社でも、減価償却費の金額によってキャッシュ創出力は大きく異なります。自社の本当の資金創出力を把握するために、ぜひ一度、ご自身の会社の損益計算書で計算してみてください。

簡易キャッシュフローを把握する3つのメリット

簡易キャッシュフローは、複雑な計算をせずとも会社の資金状況を把握できる便利な指標です。この数値を正しく理解し、活用することで、経営には大きなメリットがもたらされます。ここでは、経営者が簡易キャッシュフローを把握すべき3つの具体的なメリットを詳しく解説します。

メリット1 会社の資金創出力を簡単に把握できる

最大のメリットは、その名の通り「簡易」に会社の「現金を生み出す力(資金創出力)」を把握できる点です。正式なキャッシュフロー計算書の作成には、貸借対照表(B/S)の前期・当期の比較や、煩雑な調整項目の洗い出しが必要で、経理の専門知識と手間がかかります。

しかし、簡易キャッシュフローは損益計算書(P/L)さえあれば、主要な2つの項目(税引後当期純利益と減価償却費)を足し合わせるだけで算出できます。これにより、月次決算のタイミングなどでも、スピーディーに自社のキャッシュの増減傾向を掴むことが可能です。

会計上の利益は出ているのに、手元の現金が不足して支払いが滞る「黒字倒産」は、多くの企業にとって他人事ではありません。簡易キャッシュフローを定期的にチェックすることで、利益と現金のズレを早期に発見し、黒字倒産のリスクを未然に防ぐための重要なアラートとして機能します。

メリット2 迅速な経営判断の材料になる

変化の激しい現代において、経営者には迅速かつ的確な意思決定が求められます。簡易キャッシュフローは、そのための強力な判断材料となります。

例えば、以下のような重要な経営判断の場面で、客観的な根拠として活用できます。

- 設備投資の判断:「この設備投資額は、将来生み出す簡易キャッシュフローで何年で回収できるか?」

- 借入金の返済計画:「現在の簡易キャッシュフローの水準で、無理なく返済を続けられるか?」

- 新規事業への投資:「会社の資金創出力を超える過大な投資になっていないか?」

これまでは経営者の「勘」や「経験」に頼りがちだった部分も、簡易キャッシュフローという具体的な数値データに基づいて判断することで、意思決定の精度を高めることができます。特に、成長を目指す中小企業にとって、資金繰りの状況をリアルタイムに近い形で把握し、次の打ち手を考える上で欠かせない指標と言えるでしょう。

メリット3 金融機関からの融資で有利に働く可能性がある

金融機関が融資審査を行う際、最も重視するポイントの一つが「返済能力」です。どれだけ利益が出ていても、それを返済の原資となるキャッシュに変えられなければ意味がありません。

簡易キャッシュフローは、企業が本業で稼ぎ出した、実質的な返済原資を示す指標として金融機関から見られます。そのため、この数値は融資審査において非常に重要な意味を持ちます。

具体的には、簡易キャッシュフローが年間の借入金返済額を上回っているかどうかが一つの目安となります。この関係を示す指標として「債務償還年数(有利子負債 ÷ 簡易キャッシュフロー)」も用いられ、一般的に10年以内が健全な水準とされています。

| 状況 | 金融機関からの評価 | 解説 |

|---|---|---|

| 簡易キャッシュフロー > 年間借入金返済額 | 返済能力が高い | 本業で生み出したキャッシュで十分に返済が可能と判断され、融資審査でポジティブな評価を受けやすくなります。 |

| 簡易キャッシュフロー < 年間借入金返済額 | 返済能力に懸念あり | 返済原資が不足していると見なされ、追加融資が難しくなったり、事業計画の抜本的な見直しを求められたりする可能性があります。 |

融資を申し込む際に、自社の簡易キャッシュフローを算出して提示し、それに基づいた説得力のある事業計画や返済計画を説明できれば、金融機関からの信頼を得やすくなり、融資実行の可能性が高まります。日本政策金融公庫なども、事業計画の策定において収支計画や資金計画を重視しており、キャッシュフローの把握が不可欠です。詳しくは日本政策金融公庫の各種書式ダウンロードページで創業計画書の例などを参考にすると良いでしょう。

会社の資金繰りを改善する簡易キャッシュフローの活用法

簡易キャッシュフローを算出するだけでは、経営改善にはつながりません。重要なのは、その数値をどのように解釈し、具体的なアクションに結びつけるかです。この章では、簡易キャッシュフローを会社の資金繰り改善や成長戦略に活かすための具体的な方法を解説します。

会社の現状分析と将来予測に活用する

簡易キャッシュフローは、会社の「今」と「未来」を映し出す鏡のようなものです。定期的に数値をチェックすることで、人間ドックのように会社の財務的な健康状態を把握し、将来のリスクやチャンスを予測するための重要な手がかりを得ることができます。

借入金の返済能力を測る指標として

金融機関から融資を受ける際、必ず問われるのが「返済能力」です。簡易キャッシュフローは、この返済能力を客観的に示すための強力な指標となります。特に重要なのが「債務償還年数」です。

債務償還年数とは、有利子負債(借入金など)を何年分の簡易キャッシュフローで返済できるかを示す指標で、以下の計算式で求められます。

債務償還年数 = 有利子負債 ÷ 簡易キャッシュフロー

この年数が短いほど、借入金の返済能力が高いと評価され、金融機関からの信用力も高まります。一般的に、10年以内が健全な水準とされていますが、業種によって目安は異なります。

| 債務償還年数 | 財務評価 |

|---|---|

| 5年以内 | 非常に健全。返済能力が極めて高い。 |

| 10年以内 | 健全。金融機関からの評価も高い水準。 |

| 10年~15年 | 要注意。改善努力が必要な水準。 |

| 15年超 | 危険水準。抜本的な経営改善が急務。 |

自社の債務償還年数を把握し、目標年数を設定することで、計画的な借入返済や新たな融資戦略を立てることが可能になります。

設備投資の可否を判断する目安に

事業成長のために設備投資は不可欠ですが、多額の資金流出を伴うため慎重な判断が求められます。簡易キャッシュフローは、その設備投資が妥当かどうかを判断する際の重要な目安となります。

ここで用いるのが「投資回収年数」です。これは、投資した資金を何年で本業の儲け(簡易キャッシュフロー)から回収できるかを示す指標です。

投資回収年数 = 設備投資額 ÷ 簡易キャッシュフロー

例えば、5,000万円の設備投資を検討しており、年間の簡易キャッシュフローが1,000万円の場合、投資回収年数は5年となります。この回収期間が、その設備の耐用年数や事業計画に対して妥当な期間であるかを検討します。回収期間が短ければ短いほど、投資リスクは低いと判断できます。複数の投資案件を比較検討する際にも、この指標は有効です。

簡易キャッシュフローを増やすための具体的なアクション

会社の資金創出力そのものである簡易キャッシュフローを増やすことは、財務基盤の強化に直結します。計算式(税引後当期純利益 + 減価償却費)を基に、キャッシュフローを増やすための具体的な3つのアクションプランを見ていきましょう。

売上を伸ばし利益を増やす

最も本質的で重要なアクションは、事業の根幹である利益を増やすことです。税引後当期純利益が増えれば、簡易キャッシュフローも直接的に増加します。

- 販売価格の見直し:提供価値に見合った適正な価格設定になっているか検証します。

- 高利益率商品への注力:商品・サービスごとの利益率を分析し、収益性の高いものにリソースを集中させます。

- 新規顧客の開拓:新たな市場や顧客層へアプローチし、売上のパイを広げます。

- 既存顧客への深耕:アップセルやクロスセルを促進し、顧客単価の向上を目指します。

これらの施策を通じて売上総利益(粗利)を増やすことが、キャッシュフロー改善の王道です。

適切な節税対策を行う

利益が増えると納税額も増えますが、合法的な節税対策を行うことで手元に残るキャッシュを最大化できます。税引後当期純利益を増やす、という観点からも節税は重要です。

- 倒産防止共済(経営セーフティ共済)の活用:掛金が全額損金算入できるため、利益を繰り延べながら万一の事態に備えられます。詳細は中小企業基盤整備機構のウェブサイトをご確認ください。(経営セーフティ共済 – 中小機構)

- 中小企業投資促進税制などの税制優遇措置:設備投資を行った際に、特別償却や税額控除を受けられる制度です。

- 役員報酬の最適化:事業年度開始から3ヶ月以内に決定した役員報酬は損金算入できます。利益計画に基づき適切な金額を設定することが重要です。

- 各種保険の活用:法人向けの生命保険など、一部を損金として計上できる商品を戦略的に活用します。

ただし、キャッシュアウトを伴う過度な節税は、かえって資金繰りを悪化させる危険性もあります。必ず税理士などの専門家と相談の上、自社に合った方法を選択してください。

経費を見直しコストを削減する

利益を増やすもう一つのアプローチが、コスト削減です。不要な支出を抑えることで利益が確保され、結果として簡易キャッシュフローの増加につながります。

コストは「固定費」と「変動費」に分けて見直すと効果的です。

| 費用の種類 | 見直しのポイント | 具体例 |

|---|---|---|

| 固定費 | 定期的に発生する費用。一度見直すと継続的な効果がある。 | 地代家賃(オフィスの移転・縮小)、通信費(契約プランの見直し)、保険料、リース料、サブスクリプションサービスなど |

| 変動費 | 売上や生産量に応じて変動する費用。業務効率化と連動する。 | 仕入費(発注方法や仕入先の見直し)、外注費(内製化の検討)、広告宣伝費(費用対効果の検証)、消耗品費、水道光熱費など |

事業の成長に必要な投資や、従業員のモチベーションに関わる経費まで削ってしまうと、長期的な競争力を損なうことになりかねません。聖域を設けず全体を精査しつつも、将来への影響を考慮した上で削減項目を決定することが肝要です。

M&Aにおける企業価値評価の参考に

簡易キャッシュフローは、M&A(企業の合併・買収)の世界でも重要な役割を果たします。自社を売却する場合でも、他社を買収する場合でも、企業の「稼ぐ力」を測る客観的な指標として利用されるのです。

特に、簡易キャッシュフローと類似した概念である「EBITDA(イービットディーエー/利払前・税引前・減価償却前利益)」は、国際的な企業価値評価(バリュエーション)で頻繁に用いられます。

M&Aの手法の一つに、EBITDAに業種や市場環境に応じた一定の倍率(マルチプル)を掛けて企業価値を算出する「EBITDAマルチプル法」があります。簡易キャッシュフローはEBITDAの近似値として使えるため、自社の簡易キャッシュフローを把握しておくことで、M&Aの交渉テーブルにおける自社の価値を大まかに想定し、戦略的に交渉を進めることが可能になります。

簡易キャッシュフローだけで判断してはいけない注意点と限界

簡易キャッシュフローは、会社の資金創出力をおおまかに把握するための非常に便利な指標です。しかし、その手軽さゆえに、いくつかの重要な注意点と限界が存在します。この指標だけを鵜呑みにして経営判断を下すことは、思わぬリスクを招く可能性があります。ここでは、経営者が必ず理解しておくべき簡易キャッシュフローの限界について詳しく解説します。

あくまで概算値であることを忘れない

簡易キャッシュフローの最大のポイントは、その名の通り「簡易的」であることです。計算式は「税引後当期純利益+減価償却費」と非常にシンプルで、損益計算書さえあれば誰でもすぐに算出できます。

しかし、このシンプルさは、詳細なキャッシュの動きを省略していることの裏返しでもあります。実際の現金の出入りには、利益や減価償却費以外にも様々な要因が絡んできます。そのため、簡易キャッシュフローは、あくまで会社のキャッシュ創出能力の「目安」や「概算値」として捉えることが極めて重要です。この数値を絶対的なものと過信せず、経営状況を大局的に見るための一つのツールとして活用しましょう。

運転資金の増減は反映されない

簡易キャッシュフローにおける最も注意すべき限界点が、売掛金・買掛金・棚卸資産(在庫)といった「運転資金」の増減が一切考慮されないことです。

運転資金は、日々の事業活動を円滑に進めるために必要な資金であり、その増減は手元のキャッシュに直接的な影響を与えます。

- 売掛金の増加:商品を販売し売上は計上されても、代金が未回収の状態です。損益計算書上は利益が出ていますが、手元に現金は入ってきていません。

- 棚卸資産(在庫)の増加:将来の販売に備えて商品を仕入れた状態です。仕入れのために現金が流出していますが、販売されるまで損益計算書の費用にはなりません。

- 買掛金の減少:仕入代金の支払いを済ませた状態です。手元の現金は減少しますが、損益計算書には直接影響しません。

例えば、売上が急拡大している成長期の企業では、売掛金や在庫が急増しがちです。簡易キャッシュフローの数値は良くても、実際には資金繰りが悪化しているケースは少なくありません。この状態が続くと、帳簿上は黒字なのに支払いに必要な現金が不足する「黒字倒産」に陥る危険性があります。

簡易キャッシュフローと、運転資金の増減を考慮した営業キャッシュフローとの違いを下の表で確認してください。

| 勘定項目 | 簡易キャッシュフローでの考慮 | 営業キャッシュフローでの考慮 | 備考 |

|---|---|---|---|

| 税引後当期純利益 | 〇 | 〇 | 計算の出発点となります。 |

| 減価償却費 | 〇 | 〇 | 非資金費用のため、両方で加算調整されます。 |

| 売掛金の増減 | ✕ | 〇 | 増加はキャッシュのマイナス、減少はプラス要因です。 |

| 棚卸資産の増減 | ✕ | 〇 | 増加はキャッシュのマイナス、減少はプラス要因です。 |

| 買掛金の増減 | ✕ | 〇 | 増加はキャッシュのプラス、減少はマイナス要因です。 |

このように、簡易キャッシュフローでは見えない運転資金の動きを把握することが、正確な資金繰り管理には不可欠です。

正式なキャッシュフロー計算書との併用が理想

簡易キャッシュフローの限界を補うためには、正式なキャッシュフロー計算書(C/F)と併用することが最も効果的です。

日常的な資金繰りのチェックや迅速な意思決定の参考として簡易キャッシュフローを活用しつつ、月次や四半期、年次決算のタイミングでは必ずキャッシュフロー計算書を作成・確認する体制を築きましょう。

キャッシュフロー計算書は、会社の資金の流れを以下の3つの活動に分けて表示します。

- 営業活動によるキャッシュフロー:本業の儲けから生み出されたキャッシュの流れ

- 投資活動によるキャッシュフロー:設備投資や有価証券の売買など、投資に関するキャッシュの流れ

- 財務活動によるキャッシュフロー:借入や返済、増資など、資金調達と返済に関するキャッシュの流れ

これら3つを分析することで、会社が「本業でどれだけ稼ぎ(営業CF)」「その資金を何に投資し(投資CF)」「足りない資金をどうやって調達、あるいは余剰資金をどう返済したか(財務CF)」という、会社全体のダイナミックな資金の流れを正確に把握できます。

特に中小企業においては、会計参与のいない企業でも利用しやすいように、中小企業庁が「中小企業の会計に関する基本要領」の中でキャッシュフロー計算書のひな形などを提供しています。こうした公的な資料も参考に、自社の財務体質をより深く理解することをお勧めします。

簡易キャッシュフローはあくまで入り口です。その先の、より精密な経営分析のために、キャッシュフロー計算書へのステップアップを目指すことが、持続的な企業成長の鍵となります。

まとめ

簡易キャッシュフローは、損益計算書から「税引後当期純利益+減価償却費」で簡単に算出でき、会社の本当の資金創出力を示す重要な指標です。迅速な経営判断や資金繰り改善に役立ち、金融機関からの評価向上にも繋がります。ただし、あくまで概算値であり運転資金の増減は反映されないという限界があります。そのため、簡易キャッシュフローの利便性を活かしつつ、正式なキャッシュフロー計算書と併用することで、より正確に会社の現状を把握し、健全な経営を目指しましょう。

インボイス登録はしんどい?免税事業者の経過措置を徹底解説

2023年10月に導入された適格請求書等保存方式、通称:インボイス制度。

免税事業者だった個人事業主や小規模法人にとって、課税事業者となるかどうか、そして消費税の納税義務をどう果たすかは大きな課題となっています。

特に、売上高が1,000万円以下の事業者は、消費税の納税義務がなかっただけに、「インボイス登録はしんどい」「消費税の計算が複雑になる」といった不安を感じている方も多いのではないでしょうか。

しかし、インボイス制度には、事業者の負担を軽減するための「2割特例」や「簡易課税制度」といった経過措置が設けられています。

これらの制度を理解し、適切に活用することで、消費税の納税負担を抑え、事業運営をスムーズに行うことが可能です。

今回は、インボイス制度における消費税の計算方法から、2割特例と簡易課税制度の具体的な内容、そしてご自身の事業に合った最適な方法を見つけるためのポイントまで、詳しく解説していきます。

実際の消費税はどれだけ納めるの? 消費税の計算方法の基本

消費税の納税額は、原則として以下の計算式で求められます。

納める消費税額 = 課税売上にかかる消費税額 - 課税仕入れ等にかかる消費税額

ここでの「課税売上にかかる消費税額」とは、お客様から預かった消費税額のこと。

「課税仕入れ等にかかる消費税額」とは、仕入れや経費として支払った消費税額のことです。

この計算方法は「本則課税」と呼ばれ、全ての事業者が選択できる基本的な計算方法となります。

例えば、売上が100万円(税抜)、仕入れが50万円(税抜)の場合、

課税売上にかかる消費税額:100万円 × 10% = 10万円

課税仕入れ等にかかる消費税額:50万円 × 10% = 5万円

納める消費税額:10万円 - 5万円 = 5万円

となります。

この本則課税では、仕入れや経費に含まれる消費税額を正確に把握し、個々の取引についてインボイス(適格請求書)を保存しておく必要があります。

しかし、小規模事業者にとっては、これらの経理処理が大きな負担となるケースがあります。

「2割特例」と「簡易課税制度」の経過措置

インボイス制度の導入に伴い、特に免税事業者から課税事業者になった事業者への負担を軽減するため、以下の特別な制度が設けられています。

① 2割特例(適格請求書発行事業者の登録を受けた方の特例)

対象者

インボイス制度を機に免税事業者から課税事業者になった事業者(2023年10月1日~2026年9月30日までの課税期間が対象)

特徴

売上税額の80%を仕入税額控除できるという、非常にシンプルな計算方法です。

つまり、売上にかかる消費税額の20%を納税すれば良いことになります。

計算式

納める消費税額 = 課税売上にかかる消費税額 × 20%

メリット

仕入れや経費にかかる消費税額を個別に計算する必要がなく、インボイスの保存も不要なため、経理処理が格段に楽になります。

消費税の知識が少なくても、簡単に納税額を算出できます。

デメリット

仕入れにかかる消費税額が売上税額の80%よりも多い場合(例:多額の設備投資を行った場合など)、本則課税よりも納税額が多くなる可能性があります。

適用期間が2026年9月30日までの課税期間に限定されています。

② 簡易課税制度

対象者

基準期間(原則として前々年)の課税売上高が5,000万円以下の事業者

特徴

事業の種類ごとに定められた「みなし仕入れ率」を用いて、仕入れにかかる消費税額を計算する制度です。

計算式

納める消費税額 = 課税売上にかかる消費税額 - (課税売上にかかる消費税額 × みなし仕入れ率)

メリット

2割特例と同様に、個々の仕入れにかかる消費税額を計算・保存する必要がないため、経理処理の負担が軽減されます。

事業の実態に合わせて、みなし仕入れ率(業種によって40%~90%)が適用されるため、2割特例より有利になる場合があります。

デメリット

一度選択すると、原則として2年間は適用を継続しなければなりません。

課税仕入れ等が多い場合(多額の設備投資を行った場合など)は、本則課税の方が納税額が少なくなる可能性があります。

還付を受けたい場合はどうすれば良いの?

消費税の還付とは、課税仕入れ等にかかる消費税額が、課税売上にかかる消費税額を上回った場合に、その差額が国から払い戻されることです。

① 本則課税で還付を受けるケース

輸出取引が多い事業者や、開業当初に多額の設備投資を行った事業者などは、消費税の還付を受けられる可能性が高いです。

還付を受けるためには、課税仕入れ等のインボイスを正確に保存し、消費税の確定申告書で還付申告を行う必要があります。

② 2割特例・簡易課税制度で還付は受けられる?

これらの制度は、仕入れ税額控除の計算を簡略化するための特例であり、消費税の還付を受けることはできません。

課税売上にかかる消費税額の一定割合を納税する仕組みのため、そもそも還付が生じないことになります。

自分に合った方法の見つけ方

2割特例、簡易課税制度、そして本則課税のどれを選択すべきかは、事業の状況によって大きく異なります。

2割特例

インボイス制度を機に課税事業者になったばかりで、とにかく経理処理をシンプルにしたい方、仕入れが売上に比べて少ない方におすすめです。

ただし、期間限定の制度であることに注意が必要です。

簡易課税制度

基準期間の課税売上高が5,000万円以下で、かつ、ご自身の事業の「みなし仕入れ率」が2割特例よりも有利になる場合(例:卸売業などみなし仕入れ率が高い業種)におすすめです。

長期的な視点で有利不利を検討する必要があります。

本則課税

多額の設備投資を行う予定がある、輸出取引が多い、または仕入れや経費の割合が非常に高い事業で、消費税の還付を受けたい場合は本則課税が有利になる可能性があります。

経理処理の負担は増えますが、最も正確な納税額を計算できます。

ご自身の事業形態や将来の事業計画、経理処理体制などを総合的に考慮し、最もメリットのある方法を選択することが重要です。

注意:常に課税仕入は把握しておこう

2割特例や簡易課税制度を受けることで、経理処理は楽になりますが、正しく実態を把握するためにも経理入力は正しく詳細に行うようにしましょう。

常に正しい数字を把握しておくことは、消費税納税に限らず、事業の様々な場面での判断に役立ちます。

最後に

インボイス制度の導入により、消費税の納税に関する選択肢が増え、より複雑になったと感じる方も少なくないかもしれません。

しかし、事業に合った納税方法を選ぶことで、複雑さを回避し負担を軽減させることが可能です。

どの制度を選択すべきか迷った場合は、ぜひ税理士にご相談ください。

税理士は、お客様の事業内容や売上・仕入れの状況を詳細に分析し、それぞれの制度のメリット・デメリットを踏まえた上で、最適な選択肢をご提案できます。

また、インボイス制度への対応や、日々の経理処理に関する具体的なアドバイスも可能です。

適切な選択と対応が、事業の安定と成長につながります。

法人から個人事業主へ – スケールダウンのメリットと注意点

法人の土地活用は税金対策が可能?押さえておきたい3つのポイント

知らずに違反?経営コンサルタントが注意すべき税理士法の落とし穴

近年、経営コンサルタントの活躍の場が広がる一方で、税理士法違反のリスクも高まっています。特に、中小企業の経営者は、税務に関する知識が不足していることが多く、コンサルタントの助言を鵜呑みにしてしまうケースも少なくありません。

コンサルタント自身も、知らない間に税理士法違反行為をしてしまったということがあります。

今回は、経営コンサルタントが税理士法違反に陥らないために、注意すべき境界線について解説します。

コンサルタントに限らず、事務系のサポートをされている事業者・フリーランスの方もぜひ一度この記事をチェックしてみてください。

税理士法で定められた税理士業務の範囲

税理士法では、税理士の独占業務として、以下の3つを定めています。

- 税務相談: 税務に関する具体的な相談に応じること

- 税務書類の作成: 税務署などに提出する書類を作成すること

- 税務申告の代行: 税務署などへの申告手続きを代わりに行うこと

これらの業務は、税理士資格を持たない人が行うと、税理士法違反となります。

税理士法は、税務に関する専門家である税理士が、納税者の権利を保護し、適正な納税を支援するために設けられています。

税理士の独占業務は、税務に関する専門的な知識と経験が必要とされるため、税理士以外の人が行うと、納税者に不利益が生じる可能性があるからです。

経営コンサルタントが税理士法違反となるケース

経営コンサルタントが前章でお伝えした税理士の独占業務を行うと、税理士法違反となり、罰則を受ける可能性があります。

税務に関する相談や書類作成の依頼があった際は、顧問税理士に依頼するようにしましょう。

※税理士資格を持つコンサルタントや、税理士が在籍する業者であれば問題はありません。

アドバイスや代行はNG

基本的に税理士資格のない人が、節税アドバイスや決算書類の作成を行うことは禁止されています。

よくあるのは「税理士さんも教えてくれない節税テクニックがあります。」というようなフレーズですが、これは完全に税理士法違反になります。

入力処理は、「ただの作業」であれば可

会計ソフトへの入力処理は、税務書類の作成に該当する可能性があります。

特に、税務判断を伴う入力や、税務申告に必要な数値を算出する入力は、税理士法違反となるリスクがあります。

例えば、減価償却の計算や、税務上の特例の適用判断などは、税務判断を伴うため、税理士が行うべき業務です。

経営コンサルタントは、会計ソフトの入力処理を行う場合でも、税務判断を伴う入力は避け、税理士に相談するようにしましょう。

ただし、領収書の内容(日付、価格など)をマニュアル通りに入力するだけの「作業」を、顧問税理士の監督下で行う場合は問題ありません。

よく資格のないパート職員や自営業の妻が経理業務をするケースがありますが、それが成立するのは、判断が必要のない作業の部分だけを担っているためです。

経営者本人が自力で決算書を作成するのは違反にはならない

会社法や法人税法などの法律では、決算書の作成自体は経営者自身が行っても問題はないとされています。

ただし、これは「法的に問題がない」というだけに過ぎず、税務、会計の専門的な観点からはリスクが残ります。

決算書作成業務を自ら行うことは、時間や労力がかかります。

また、誤った決算書を作成してしまい税務調査で指摘を受け、追徴課税などのペナルティが課される恐れもあります。

●併せて読みたい

freee会計を導入?経理代行に依頼?業務効率化に税理士が最適な理由

税理士法違反の具体的事例

経営コンサルタントが税理士法違反となる具体的な事例を3つご紹介します。

事例1:節税コンサルティングと税務判断

経営コンサルタントが、顧問先の企業の税務状況を分析し、「この特例を使えば節税できます」「この費用を計上すれば税金を減らせます」など、具体的な節税方法を提案する。

これは、税務判断を伴う税務相談に該当し、税理士法違反となる可能性があります。

事例2:決算書作成と税務書類の作成

経営コンサルタントが、顧問先の企業の会計ソフトのデータをもとに、決算書や税務申告書を作成する。

これは、税務書類の作成に該当し、税理士法違反となります。

特に、減価償却費の計算や税額計算など、税務判断を伴う計算を行う場合は、税理士法違反となる可能性が高いです。

事例3:税務調査の対応と税務代理

経営コンサルタントが、顧問先の企業の税務調査に立ち会い、税務署との交渉や書類の提出などを行う。

これは、税務代理に該当し、税理士法違反となります。

税務調査の対応は、税務に関する専門的な知識と経験が必要とされるため、税理士の独占業務とされています。

経理事務代行の落とし穴

近年、経理事務代行サービスを利用する企業が増えています。

しかし、経理事務代行サービスの中には、税理士法違反となる可能性のある業務を行っている業者も存在します。

経理事務代行サービスを利用する際は、税理士法違反のリスクを十分に理解しておく必要があります。

例えば、

- 税務相談

- 税務書類の作成

- 税務申告の代行

これらの業務は、税理士の独占業務であり、税理士資格を持たない人が行うと、税理士法違反となります。

経理事務代行サービスを選ぶ際は、これらの業務を行っていないか、事前に確認することが重要です。

経理事務代行サービスを選ぶ際は、以下の点に注意しましょう。

- 税理士資格を持つ人が在籍しているか

- 税理士法を遵守しているか

- 契約内容をよく確認する

これらの点を確認することで、税理士法違反のリスクを回避し、安心して経理事務代行サービスを利用できます。

税理士と経営コンサルタントの業務の違い

税理士は、税務・会計の専門家として、税務相談や税務書類の作成、税務申告の代行などを行います。

一方、経営コンサルタントは、経営戦略や業務改善など、経営全般に関するアドバイスを行います。

税理士は、税務・会計に関する専門的な知識と経験に基づいて、顧客の税務・会計に関する課題を解決します。

経営コンサルタントは、経営に関する幅広い知識と経験に基づいて、顧客の経営課題を解決します。

税理士法違反のリスクと罰則

税理士法違反は、2年以下の懲役または100万円以下の罰金が科せられる可能性があります。

また、社会的な信用を失うリスクも高まります。

税理士法違反は、顧客だけでなく、経営コンサルタント自身の信頼も失う行為です。

税理士法を遵守し、顧客との信頼関係を築きましょう。

経営コンサルタントが税務に関する業務を行う際の注意点

経営コンサルタントが税務に関する業務を行う際は、以下の点に注意する必要があります。

- 税務に関する相談には、一般的な情報提供にとどめる

- 税務書類の作成や税務申告の代行は、税理士に依頼する

- 税務に関する情報提供を行う際は、税理士の監修を受ける

これらの注意点を守ることで、税理士法違反のリスクを回避できます。

税務に関する業務を行う際は、常に税理士法を意識し、適切な対応を心がけましょう。

税理士との連携の重要性

経営コンサルタントは、税理士と連携することで、顧客に質の高いサービスを提供できます。

税理士と協力し、顧客の税務・会計に関する課題を解決しましょう。

税理士との連携は、顧客の満足度を高めるだけでなく、経営コンサルタント自身の専門性向上にもつながります。

●併せて読みたい

まとめ

経営コンサルタントは、税理士法違反に注意し、税理士との連携を強化することで、顧客からの信頼を高めることができます。

税務に関する専門的な知識が必要な場合は、税理士に相談することをおすすめします。

税理士との連携は、顧客の税務・会計に関する課題を解決するだけでなく、経営コンサルタント自身の専門性向上にもつながります。

税理士資格をお持ちでない経営コンサルタントや事務代行業者の方は信頼できる税理士とアライアンスを組んでおくことで、よりビジネスの成長に繋げることができます。