11月が終わり、令和2年も12月を残すだけとなりました。12月に入るとサラリーマンの方は年末調整、個人事業主の方やフリーランスの方は令和2年度分の確定申告を意識する方も少なくないでしょう。

毎年、税制改正が行われ、令和2年度分の所得税の確定申告も大きく変わります。令和2年度以後の確定申告がどのように改正されるのか多くの方に影響ある改正を中心にお伝えします。

このページの目次

電子申告しないと青色申告特別控除が55万円に下がる!?

個人事業主やフリーランスの方が申告する事業所得には、青色申告と白色申告という方法があります。

この大きな違いは、白色申告に比べ、青色申告にはたくさんの特典が準備されています。例えば、青色申告特別控除(最高65万円)や青色事業専従者給与があるほか、事業が赤字になったときの救済策も手厚くなっています、青色申告を選択することが、個人事業主にとって一番身近な節税策といえます。

なお、白色申告から青色申告に変えたいときは、その年(令和3年分の確定申告であれば、令和3年)の3月15日までに税務署に「所得税の青色申告承認申請書」を提出する必要があります。

令和2年は青色申告特別控除について改正があり、e-Taxの方法で申告しないと、従来の65万円ではなく、55万円の控除となるので、注意が必要です。令和2年以前は税務署への持参・郵送での提出でも65万円の控除が適用されましたが、65万円の適用を今後も受けるためには、パソコンやスマホを用いて申告を行う必要があります。パソコンなどが苦手な方にとっては酷な改正となります。

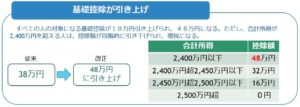

すべての人が対象となる基礎控除が38万円から48万円に引き上げ

すべての人が対象となる基礎控除が10万円引き上げられ、48万円になりました。ただし、合計所得が2,400万円を超えると、下図のように控除額が段階的に減っていき、2,500万円を超えると控除額がゼロ円となります。

したがって、合計所得が2,400万円以下の人は減税となりますが、2,400万円を超える人は増税になるという改正です。

給与所得控除額が一律10万円引き下げと所得金額調整控除の創設

サラリーマン・アルバイト・パートの方が対象となる給与所得にも改正があります。年収850万円以下の方は、給与所得を計算する際に年収から引くことができる給与所得控除額が一律10万円引き下げられ、年収850万円超の方は給与所得控除額が195万円となります。

一見、給与所得のすべての方が増税と思われがちですが、上述の通り、給与所得控除が10万円引き下げになる一方で、基礎控除が10万円引き上げられるので、年収850万円以下の人は実質、改正の影響はありません。

850万円超の方は、給与所得控除額が195万円の頭打ちになる一方で、子育て世帯や特別障害者のいる世帯は、「所得金額調整控除」が設けられました。

給与所得控除が一律10万円引き下げられたことで、従来の扶養控除、配偶者控除、配偶者特別控除の適用のバランスをとるために、扶養控除、配偶者控除、配偶者特別控除の対象となる家族の合計所得が10万円引き上げられました。ですので、今まで、控除を受けることができた人が、改正により適用できないということはありませんので、安心しましょう。

まとめ

令和2年以降の確定申告・年末調整は例年に比べ、大幅な改正となりました。個人事業主の方にとっては、e-Taxを利用することで、基礎控除が10万円引き上げすることから、実質、減税になります。

一方で、給与所得者で850万円超の方は、給与所得控除の改正により上限が195万円に改正、合計所得が2400万円超の人は、基礎控除額が段階的に下げられることから高所得者の方にとっては、増税となるといえます。

山本聡一郎税理士事務所では、所得税の確定申告はもちろん、すべての申告・申請において、e-Taxにて対応をしております。今まで、税務署に持参・または郵送で提出していた方でe-Taxにて電子申告をしてみたいという方は、無料相談を実施しておりますので、ぜひご相談ください。